پایان عصر واسطهگری امارات در بازار خودروی ایران

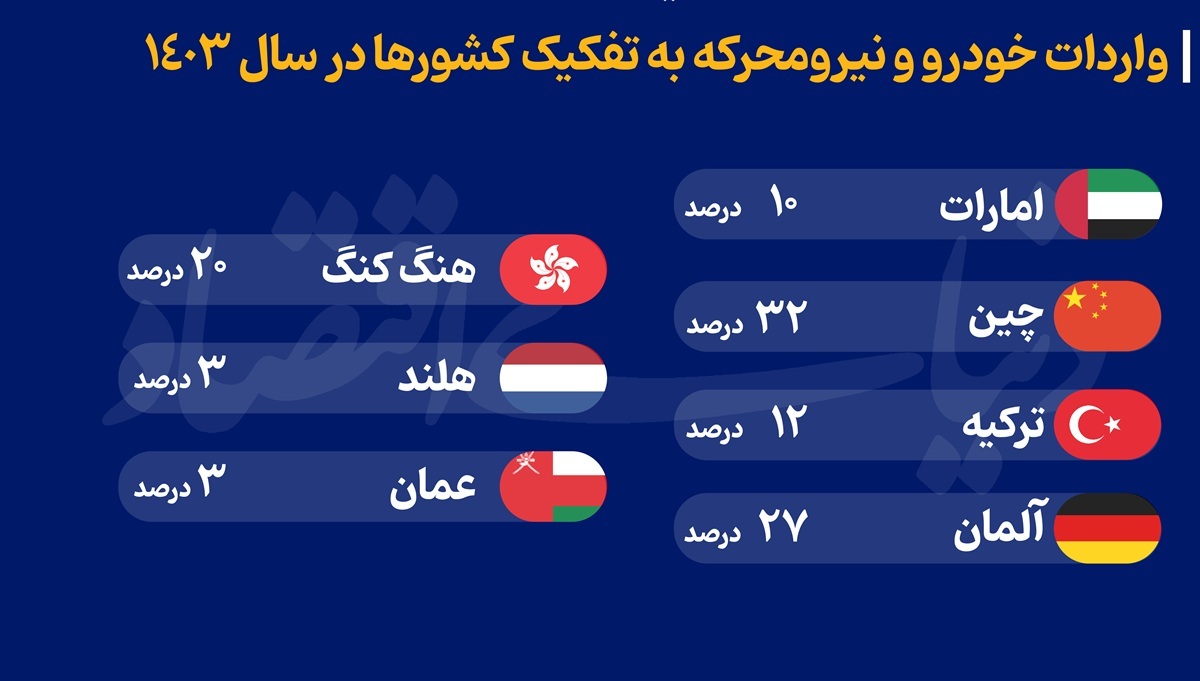

تحلیل دادههای تجاری کشور درباره مبادی واردات خودرو و نیرو محرکه در سال ۱۴۰۳، نشان از یک جابهجایی مهم در نقشآفرینان اصلی این بازار دارد؛ چین اکنون با سهمی ۳۲ درصدی، صدرنشین کشورهای صادرکننده این اقلام به ایران شده و امارات متحده عربی که در سالهای گذشته همواره جایگاه نخست را در اختیار داشت، با سقوط به سهم ۱۰ درصدی، جای خود را به رقیب آسیاییاش داده است.

تحلیل دادههای تجاری کشور درباره مبادی واردات خودرو و نیرو محرکه در سال ۱۴۰۳، نشان از یک جابهجایی مهم در نقشآفرینان اصلی این بازار دارد؛ چین اکنون با سهمی ۳۲ درصدی، صدرنشین کشورهای صادرکننده این اقلام به ایران شده و امارات متحده عربی که در سالهای گذشته همواره جایگاه نخست را در اختیار داشت، با سقوط به سهم ۱۰ درصدی، جای خود را به رقیب آسیاییاش داده است. این تحول، نشانهای مهم از تغییر مسیر سیاستهای تجاری ایران در حوزه خودرو است. برای سالها، امارات نهتنها بهعنوان واسطهای سنتی برای واردات انواع کالا به ایران شناخته میشد، بلکه نقش پررنگی در تأمین خودروهای خارجی، بهویژه برندهای ژاپنی، کرهای و حتی اروپایی داشت. اما اکنون، دادهها گویای این واقعیت است که زنجیره تأمین و واردات خودروی ایران مستقیماً به چین متصل شده است.

در سالهای قبل از تشدید تحریمها (تا حدود ۱۳۹۱)، عمده خودروهای وارداتی ایران از طریق نمایندگیهای رسمی یا شرکتهای خصوصی از مبدأ امارات وارد میشدند. با آغاز دور جدید تحریمهای بینالمللی و قطع بسیاری از روابط بانکی، نقش امارات پررنگتر هم شد؛ چراکه بسیاری از تجار ایرانی کالاهای خود را بهصورت غیرمستقیم از طریق واسطههای اماراتی وارد میکردند تا تحریمها را دور بزنند.

با این حال افزایش 32 درصدی سهم چین در واردات خودرو و نیرو محرکه به ایران، نشان میدهد که ارتباط مستقیم با خودروسازان و قطعهسازان چینی بیش از گذشته تقویت شده است. این کشور نهتنها خودروهای کامل (CBU) را به بازار ایران صادر میکند، بلکه نقش پررنگی در تأمین قطعات و مجموعههای نیرو محرکه برای مونتاژ داخل دارد.

در رده دوم، نامی ظاهر شده که شاید در نگاه اول تعجببرانگیز باشد؛ آلمان. این کشور اروپایی با سهمی 27 درصدی، یکی از اصلیترین تأمینکنندگان نیرو محرکه و قطعات فنی به ایران در سال 1403 بوده است. سهم بالای آلمان را نمیتوان به واردات خودروهای کامل نسبت داد، چراکه به دلیل تحریمها و محدودیتهای سیاسی، چنین وارداتی با چالشهای اساسی مواجه است. بنابراین میتوان نتیجه گرفت که بخش عمده این واردات مربوط به قطعات فنی، سیستمهای انتقال قدرت و مجموعههای پیشرفته مهندسی خودرو بوده که عمدتاً در صنایع مونتاژی یا پروژههای خاص مورد استفاده قرار میگیرند.

در رتبههای بعدی، ترکیه با سهمی 12 درصدی قرار دارد که به نظر میرسد بخشی از این واردات به خودروهای سبک تجاری یا قطعات یدکی مرتبط است. ترکیه با توجه به موقعیت جغرافیایی و سابقه همکاری صنعتی با ایران، همچنان یکی از مسیرهای قابل اتکای واردات محسوب میشود.

هنگکنگ نیز با سهمی 20 درصدی جایگاهی غیرقابلچشمپوشی در این لیست دارد. بسیاری از خودروهای لوکس و خاص، بهخصوص برندهای آلمانی، از طریق هنگکنگ به بازار ایران راه پیدا میکنند. این منطقه بهعنوان مرکز ترانزیت کالاهای خاص شناخته میشود و در بازار ایران نیز نقش مشابهی ایفا میکند.

در این میان، هلند با 3 درصد و عمان با 5 درصد، نقشهای حاشیهای اما معناداری دارند. عمان در سالهای اخیر تلاش کرده جایگزینی برای امارات در نقش واسطهگری تجاری باشد. واردات از هلند نیز احتمالاً بیشتر به قطعات خاص یا تجهیزات فنی اختصاص دارد.

آنچه مشخص است تغییر سهم کشورها در واردات خودرو و نیرو محرکه به ایران، بیش از آنکه صرفاً یک تحول تجاری باشد، بازتابی از تغییرات ژئوپلیتیک و الزامات ناشی از تحریمهای بینالمللی است. محدود شدن مبادلات مالی و بانکی با کشورهای اروپایی، ایران را ناگزیر به توسعه روابط مستقیم با چین کرده است؛ کشوری که هم ظرفیت تولید بالا دارد و هم در بسیاری از پروژههای صنعتی ایران حضوری فعال دارد.

همزمان، کاهش نقش امارات را میتوان به افزایش تنشهای منطقهای، سختگیریهای بانکی و گمرکی و نیز تمایل ایران برای حذف واسطهها و کاهش هزینههای جانبی نسبت داد.

با تداوم روند کنونی، بهنظر میرسد چین نهتنها در واردات خودرو و نیرو محرکه بلکه در سایر حوزههای صنعتی نیز بازیگر اصلی زنجیره تأمین ایران باقی بماند، مگر آنکه تحولات سیاسی مسیر تجارت خارجی ایران را بهکلی دگرگون کند.

«KMC SHADOW» نخستین هاچ بک ملی کرمان موتور رونمایی شد +تصاویر

XPENG MONA M03 آیرودینامیک ترین وارداتی در ایران رونمایی شد +تصاویر

XPENG G6 مدرنترین عضو دنیای SUVهای برقی در ایران رونمایی شد +تصاویر

XPENG G9 خاص ترین و خفن ترین خودروی برقی در ایران رونمایی شد +تصاویر

تیسان S05؛ تحول در بازار کراس اوورها با تجربه هوشمندانه +تصاویر

مزدا EZ-60 سامورایی جذاب و فناورانه آفتاب خودرو +تصاویر

وویا پشن؛ ورود قدرتمند به دنیای لوکس های برقی

CHERY تریم جدید Arrizo 8 Pro را معرفی کرد +تصاویر

CHERY T1TP خودروی تغییرپذیر با قابلیتهای آفرودی معرفی شد +تصاویر

تیگو 8 پلاس مدل 2025 دو نسخه 5 و 7 نفره معرفی شد +تصاویر

Mazda EZ-60 الکتریکی وارد نمایندگی های چین شد +تصاویر

شاسی بلند جتور جی 600 توسط چری رونمایی شد +تصاویر

پرچمدار جدید PHEV چری با برد 1400 کیلومتر رونمایی شد +تصاویر

چری تیگو 7 جدید مدل 2025 با جدیدترین پیشرانه PHEV معرفی شد +تصاویر

UNI-T؛ هیجان جدید در بازار کراس اوورهای ایران +تصاویر و مشخصات

لاماری اکو؛ سدانی کاملا اسپرت برای تجربه نوین +تصاویر

LUCANO L8 با عملکرد بینظیر در پیست آیلند تست شد +تصاویر

تجربه رانندگی با رنو آرکانا XM3 کراس کوپه سروش موتور مبنا +تصاویر

تجربه رانندگی با Beijing U5 Plus سدان اقتصادی دیار خودرو +تصاویر

سواری نرم در اوج کیفیت با برادر ناتنی تیگو 8 پرومکس

تجربه رانندگی با کیا K5 کوشا خودرو در باند فرودگاه سپهر +تصاویر

فصل جدید فرمول یک 2023 در بحرین آغاز شد +تصاویر

استون مارتین از خودروی AMR23 رونمایی کرد +تصاویر

فراری پوروسانگوئه توسط تیونینگ منصوری رونمایی شد +تصاویر

نسخه خاص و استثنایی از مدل پرچمدار XM بی ام و +تصاویر

راکت 1000؛ از سریع ترین بنزهای روی کره زمین آشنا شوید +تصاویر

پروژه مرسدس AMG SL 63 زیر دستان کیوانی +تصاویر

نسخه خاص ون فورد ترانزیت رونمایی شد +تصاویر

جی کلاس کابریولت Refined Marques خودرو رویایی و کمیاب +تصاویر

خودرو 65 سال پیش که هنوز برتری فناورانه به محصولات روز دارد! +تصاویر